Les 6 questions les plus souvent posées à nos Assistants Sociaux sur la déclaration d’impôt !

Le saviez-vous ? Il est fréquent que l’Assistant Social soit sollicité pour accompagner les salariés lors de la préparation de la déclaration d’impôt. Normal, c’est un enjeu important pour le budget et les règles du jeu ne sont pas toujours simples à comprendre !

Cet article aborde les 6 questions les plus souvent posées et vous apporte quelques éléments de réponse.

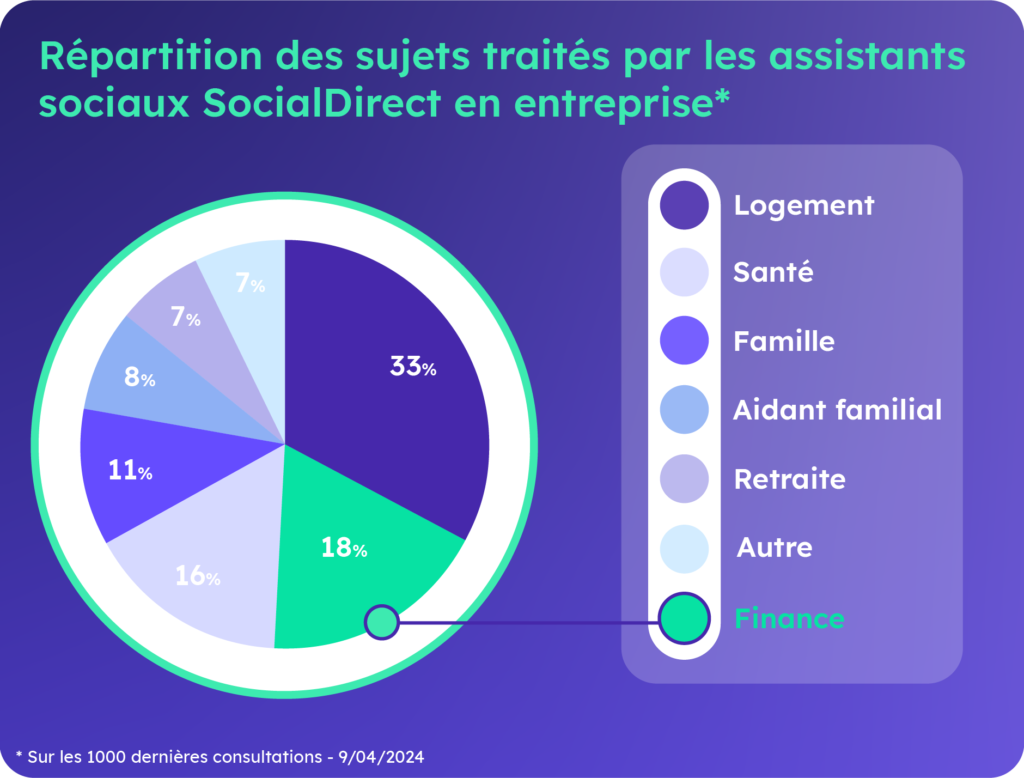

Chez SocialDirect, le motif Finance représente 18% du total de nos 1000 dernières consultations, soit l’un des motifs de consultation les plus importants !

Parents divorcés, comment déclarer vos enfants ?

La déclaration va dépendre de l’âge de vos enfants et de votre situation.

➜ Enfants mineurs

| ➜ Situation | ➜ Déclaration fiscale |

| Séparation de fait | Enfant à la charge du parent chez lequel il réside habituellement et qui en assure la charge d’entretien et d’éducation. |

| Séparation de corps, instance de divorce, ou instance de séparation de corps | C’est le parent chez lequel réside l’enfant, en vertu de la convention homologuée par jugement, le cas échéant, qui le prend en charge sur la déclaration de revenus. Les parents peuvent, toutefois, d’un commun accord, définir le lieu de résidence de l’enfant et le parent qui assume la charge d’entretien et d’éducation. |

| Divorce | Si le juge a fixé le lieu de résidence habituelle de l’enfant au domicile de l’un des deux parents, l’enfant est pris en charge par ce parent. Mais, si l’autre parent assume la charge principale ou exclusive de l’enfant, c’est à ce dernier de prendre en charge l’enfant. |

| Union libre | Si l’enfant est reconnu par les deux parents, il peut être compté à charge de l’un ou l’autre. En l’absence de convention homologuée par jugement, ce sera le parent qui assume la charge principale ou exclusive de l’enfant qui comptera l’enfant à charge. La charge peut aussi être partagée : l’enfant est assimilé à un enfant en garde alternée par chaque parent. |

| Résidence alternée et le juge n’a pas fixé de résidence habituelle | Les enfants mineurs en résidence alternée doivent être déclarés sur chacune des déclarations des parents. Pour cela, vous devez compléter la case H de la rubrique « personnes à charge » de la déclaration de revenus. L’avantage fiscal, dans ce cas, est divisé par deux. |

➜ Enfants majeurs

Un enfant majeur peut être attaché à la déclaration de ses parents s’il remplit l’une des conditions suivantes :

- âgé de moins de 21 ans au 1er janvier de l’année d’imposition ;

- âgé de moins de 25 ans poursuivant leurs études ;

- quel que soit l’âge s’il est infirme incapable de subvenir à ses propres besoins ;

- quel que soit l’âge s’il effectue le service national, sous une forme militaire ou civile.

➜ Déductions pour pensions alimentaires

Si vous versez une pension alimentaire à l’autre parent, vous pouvez déduire ce que vous versez de vos impôts.

Vous pouvez également déduire une pension versée à un enfant majeur. Attention le montant de la déduction est limité.

Est-ce que je peux déduire de mes impôts mes frais de garde d’enfants ou de soutien scolaire ?

➜ Frais de garde d’enfants

Il est possible de bénéficier d’un crédit d’impôt pour les frais de garde d’enfants de moins de 6 ans.

L’enfant doit être gardé par une assistante maternelle agréée, une crèche, une halte-garderie ou une garderie périscolaire.

Le crédit d’impôt est égal à 50% des dépenses engagées dans la limite de 3500 euros par enfant (soit un crédit d’impôt maximum de 1 750 euros par enfant).

Attention : il faut déduire des dépenses le complément du libre choix mode de garde versé par la CAF.

➜ Frais de soutien scolaire

Les frais de soutien scolaire peuvent être déduits des impôts sur le revenu si votre enfant est inscrit dans un établissement d’enseignement général, technique ou professionnel et que le soutien scolaire est dispensé par une personne physique ou morale agréée. Cette déduction est possible dans la limite de 12 000 euros par an et par enfant.

Mon enfant travaille l’été ou est apprenti comment déclarer ses revenus ?

➜ Enfants mineurs

Si vos enfants sont mineurs leurs revenus doivent généralement être déclarés dans votre propre déclaration d’impôt.

➜ Enfants majeurs

Lorsque vos enfants atteignent l’âge de la majorité, ils doivent déclarer leurs propres revenus et remplir leur propre déclaration d’impôt.

Si vos enfants majeurs vivent toujours sous votre toit et sont rattachés à votre foyer fiscal, vous devez toujours déclarer leurs revenus dans votre déclaration d’impôt jusqu’à ce qu’ils ne soient plus rattachés à votre foyer fiscal.

➜ Etudiants salariés

Un étudiant qui perçoit un salaire (job étudiant ou job d’été) bénéficie d’un abattement égal à 5 204 € à condition qu’il :

- soit rattaché à votre foyer fiscal

- ait moins de 26 ans au 1er janvier de l’année d’imposition

Vous devez déclarer uniquement la partie de ses salaires qui dépasse 5 204 €.

➜ Apprentissage

Le salaire d’un apprenti est exonéré jusqu’à 20 815 €. Il faut déclarer seulement la partie du salaire supérieur à cette somme.

Quels frais professionnels puis-je déduire de mes impôts ?

➜ Frais professionnels : forfait 10% ou frais réels

Vos frais professionnels sont déduits automatiquement de vos revenus à hauteur de 10%.

Si ce montant ne couvre pas la totalité de vos frais vous pouvez opter pour le déclaration dites « aux frais réels ».

Vous pouvez déduire les frais de déplacement entre votre domicile et votre lieu de travail si votre employeur ne prend pas en charge vos frais de déplacement.

Les frais de stationnement, de péage autoroutier, et de carburant, peuvent également être déduits s’ils sont directement liés à votre activité professionnelle.

➜ Frais de déplacement pour des activités bénévoles : pensez-y !

Si vous effectuez des déplacements dans le cadre d’activités bénévoles pour des associations reconnues d’intérêt général, vous pouvez déduire certains frais de déplacement.

Les frais de déplacement doivent être justifiés et être en relation avec les activités bénévoles exercées.

J’emploi un salarié à domicile, ai-je droit à un crédit d’impôt ?

Si vous employez un salarié à domicile, vous pouvez bénéficier d’un crédit d’impôt.

Le crédit d’impôt s’applique aux services rendus à votre domicile ou à celui de l’un de vos ascendants remplissant les conditions pour bénéficier de l’APA ou de l’un de vos enfants ouvrant droit au complément d’allocation d’éducation de l’enfant handicapé.

Les services éligibles comprennent : garde d’enfants, soutien scolaire, assistance aux personnes âgées ou handicapées, entretien ménager, petits travaux de jardinage, bricolage, assistance informatique, internet, et même les soins et promenades d’animaux de compagnie pour les personnes dépendantes.

Les sommes ouvrant droit à l’avantage fiscal peuvent être versées directement au salarié ou à un organisme agréé pour fournir des services à la personne.

Le crédit d’impôt est égal à 50% des dépenses effectivement supportées, dans la limite annuelle de 12 000 euros. Cette limite peut être augmentée en fonction de la composition de votre foyer, notamment par enfant à charge, par membre du foyer âgé de plus de 65 ans ou par ascendant éligible à l’APA.

Lorsque l’un des membres du foyer fiscal est titulaire d’une carte d’invalidité d’au moins 80%, le plafond des dépenses est porté à 20 000 euros.

Je donne à une association, puis je déduire ce don de mes impôts ?

Il est possible de déduire des impôts les dons que vous faites. Les règles distinguent les dons aux organismes d’intérêt général et les dons aux organismes d’aide aux personnes en difficulté.

➜ Dons aux organismes d’intérêt général

Vous bénéficiez d’une réduction d’impôt égale à 66% du don (dans la limite de 20% du revenu imposable de votre foyer) si vous faites un don à :

- Un organisme d’intérêt général présentant un caractère philanthropique, éducatif, scientifique, social, humanitaire, sportif, familial, culturel ou concourant à la valorisation du patrimoine ou à la défense de l’environnement

- Une association ou une fondation reconnue d’utilité publique

- Une association cultuelle ou de bienfaisance autorisée à recevoir des dons et legs.

➜ Dons aux organismes d’aide aux personnes en difficulté

Vous bénéficiez d’une réduction d’impôt égale à 75% du don dans une certaine limite (en 2022 la limite était de 1000 €) si vous faite un don à une association qui assurent la fourniture gratuite de repas ou de soins médicaux ou qui favorisent le logement de personnes en difficulté, en France et à l’étranger.

⚠️ Pour rappel, selon les départements où vous résidez, vous avez jusqu’au 23 mai, 30 mai ou 6 juin pour remplir votre déclaration d’impôt sur impots.gouv.fr.

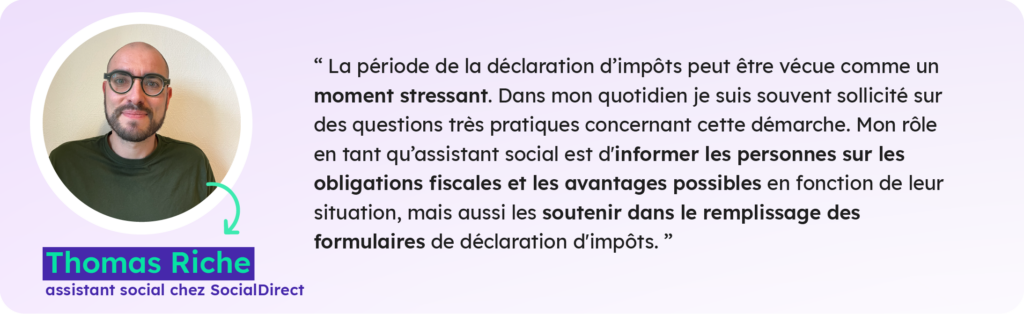

Article écrit par Thomas Riche, Assistant social chez SocialDirect

Fort de 10 ans d’expérience en service social inter-entreprise, Thomas accompagne les salariés dans leurs défis personnels et professionnels : finance, aidant familial, retraite, famille, santé et logement.

Chez SocialDirect depuis février 2024, ses valeurs sont le non jugement, la bienveillance et la confidentialité !

➜ Pour en savoir plus sur le service SocialDirect, c’est ici.

Crédits photos : Freepik

Sources : Service-public.fr · Impots.gouv.fr · Code Général des Impôts · Urssaf